Le riforme del sistema pensionistico in Italia costituiscono un punto di osservazione molto utile per capire la dinamica del rapporto debito pubblico/Pil: sono infatti un segnale dell’intenzione di spostarne i costi sulle generazioni future – E se il debito è già alto, i rischi sono enormi

.

Articolo di Carlo Favero, direttore del Department of Finance dell’Università Bocconi, pubblicato sul sito lavoce.info il 30 novembre 2018 – In argomento v. anche l’articolo del mese scorso Lo scarso appeal delle pensioni giallo-verdi, di Giuliano Cazzola, e la mia intervista del maggio scorso L’insana idea di ripristinare le pensioni di anzianità .

.

Carlo Favero

Tutto inizia con la riforma Brodolini

In un bel libro sull’Italia dal 1945 al 2011, Giuliano Amato e Andrea Graziosi (Grandi Illusioni, Il Mulino 2013), propongono un’interpretazione delle origini del debito pubblico nel nostro paese. Secondo i due autori, il miracolo economico del primo dopoguerra, basato sul boom demografico e sul passaggio da una società rurale a una urbana e industriale, generò aspettative crescenti e l’illusione della crescita infinita. Dalla fine degli anni Sessanta, quando la spinta demografica comincia a calare e la transizione si completa, la grande illusione viene alimentata da una politica fiscale espansiva che sposta sulle generazioni future i costi di un debito crescente.

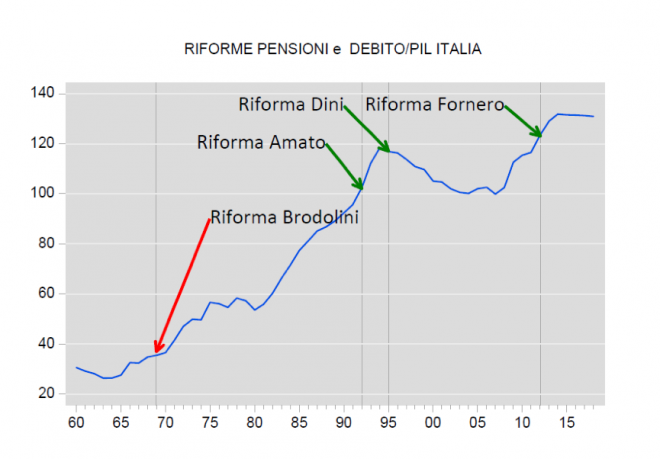

In quest’ottica, le riforme del sistema pensionistico sono utili per leggere la dinamica del rapporto debito pubblico Pil in Italia perché, oltre all’effetto diretto sui disavanzi tramite i trasferimenti (che si distribuisce lentamente nel tempo), hanno un contenuto segnaletico sulle intenzioni politiche nei confronti della redistribuzione intergenerazionale dei costi e benefici dell’intervento pubblico.

La figura 1 illustra come i punti di svolta della dinamica del rapporto debito/Pil siano segnati dalle più importanti riforme delle pensioni.

Figura 1

Negli anni Cinquanta-Sessanta, il rapporto debito/Pil fluttuò stabilmente intorno al 30 per cento. Poi, d’improvviso, in soli tre anni tra il 1970 e il 1973, si impennò dal 36 al 50 per cento. Non fu certo una fase di contrazione economica (il tasso di crescita reale del 1973 raggiunse il 7 per cento), ma il deficit primario passò dal 4,3 per cento all’8,3 per cento del Pil. Il salto fu causato da riforme che, secondo Amato e Graziosi, miravano sia a soddisfare l’illusione della crescita infinita, alimentata nei decenni precedenti, sia, soprattutto a venire incontro al disagio della classe operaia in particolare e di quella dipendente in generale che avevamo tratto minori benefici rispetto alle classi più abbienti dall’incremento della ricchezza nazionale occorso nel boom economico e che aveva portato agli scioperi dell’“autunno caldo” del 1969.

Tutto partì dal sistema pensionistico. Una proposta di riforma che prevedeva di bilanciare una pensione determinata con il sistema retributivo, non inferiore al 65 per cento del salario medio del triennio precedente al pensionamento, con l’elevamento dell’età di pensionamento a 60 anni per le donne e il divieto del cumulo di pensione e salario scatenò una serie di scioperi di protesta che portò alla riforma Brodolini dell’aprile 1969.

Con questa riforma si abbandonò totalmente il sistema contributivo a favore di quello retributivo, introducendo meccanismi di indicizzazione per salvaguardare il potere di acquisto dei trattamenti pensionistici. La pensione iniziale annuale pagata era data dal prodotto tra il 2 per cento del reddito medio negli ultimi cinque anni di contribuzione e il totale degli anni di contribuzione, le pensioni venivano quindi rivalutate con indicizzazione perfetta all’inflazione. L’indicizzazione fu successivamente riferita, nel 1975, alla “scala mobile” salariale. La riforma Brodolini introduceva poi la nuova pensione sociale per tutti i cittadini ultrasessantacinquenni sprovvisti di reddito, lasciava l’età pensionabile per le donne bloccata a 55 anni e limitava solo parzialmente il cumulo di pensioni e salari. Nel contempo, garantiva una presenza maggioritaria dei sindacati nel consiglio di amministrazione dell’Inps. Il nuovo sistema era sostanzialmente finanziato dalla solidarietà intergenerazionale e dalle ipotesi di un tasso di crescita stabilmente intorno al 5 per cento, con un tasso di natalità stabile al 3 per cento e un’aspettativa stabile di attesa di vita a 65 anni. Alla riforma delle pensioni si accompagnarono altre politiche di spesa, come il rafforzamento dell’indicizzazione dei salari e un aumento progressivo degli addetti alle partecipazioni statali.

Con l’abbandono del sistema di Bretton Woods, il passaggio a un regime di cambi flessibili e l’acquisto della indipendenza della gestione della politica monetaria, l’Italia optò per un regime di sviluppo ad alta inflazione, caratterizzato da sindacato forte, governo accondiscendente a spostare sulle generazioni future il costo del benessere di quelle contemporanee e banca centrale non indipendente.

Un altro importante segnale di questa attitudine è l’introduzione del servizio sanitario nazionale che crea, dal 1978, un servizio universalistico a debito con meccanismi di finanziamento che ne garantiscono la copertura solo parzialmente. La dinamica del debito non esplode negli anni Settanta per via dell’alta inflazione, ma con l’inversione fra tasso di interesse reale e tasso di crescita nel 1981 inizia un decennio che vede il raddoppio del rapporto debito/Pil. Non per l’aumento del disavanzo primario, che al contrario comincia a scendere dalla metà degli anni Ottanta, ma perché il costo delle riforme dei primi anni Settanta, nascosto dall’inflazione per un decennio, ora diventa evidente.

La svolta degli anni Novanta

Negli anni Novanta, con il processo di avvicinamento all’unione monetaria, arriva dall’Europa una forte spinta riformatrice. Le politiche di stabilizzazione del debito e di riduzione dell’inflazione vengono precedute e accompagnate da una stagione di riforme in favore dell’aumento della concorrenza, dallo smantellamento della industria pubblica e da due importanti revisioni del sistema pensionistico.

Nel 1992 il governo Amato promosse una riforma pensionistica che per la prima volta innalzava l’età minima della pensione, aumentava il numero di anni contributivi richiesti, calcolava la pensione in base al prodotto tra 2 per cento del reddito medio lungo tutta la vita contributiva e il numero degli anni di contribuzione e sopprimeva l’indicizzazione delle pensioni ai salari. Una correzione ancora più radicale fu varata con il governo Dini che nel 1996 introdusse, pur molto gradualmente, il sistema contributivo per tutti. Nel regime contributivo i lavoratori conferiscono nella loro vita lavorativa una quota (33 per cento) del loro reddito alla formazione del capitale pensionistico. Il capitale viene rivalutato ogni anno con la media mobile a 5 anni della crescita del Pil. La pensione annuale iniziale viene calcolata uguagliando il valore del capitale totale contribuito al momento del pensionamento al valore attuale delle pensioni dovute. Dato che i pagamenti pensionistici annuali sono costanti, l’equalizzazione è ottenuta moltiplicando il capitale accumulato per un coefficiente di trasformazione, che dipende dall’aspettativa di vita al momento del pensionamento e da un tasso di sconto. In teoria l’aspettativa di vita può essere automaticamente indicizzata all’evoluzione della mortalità nel tempo, in pratica il parametro è stato tenuto costante dal 1996 al 2007, cambiato per una volta nel 2007 e poi tenuto di nuovo costante fino alla riforma del 2010-2012. La riforma si applicava in maniera integrale a chi cominciava a lavorare nel 1996.

La nuova attitudine segnata dalla spinta riformatrice innescò un processo di convergenza del rapporto debito/Pil che consenti all’Italia di entrare nell’euro.

E tuttavia, nonostante un decennio di grandi riforme, quando l’euro partì, nel 1999, il processo di convergenza dell’economia italiana non era ancora completato. Persistevano, e ancora persistono, forti divergenze nei conti pubblici rispetto agli altri paesi aderenti all’unione monetaria.

La crisi finanziaria

La crisi finanziaria del 2007-2009 e la successiva crisi del debito europeo invertirono in maniera radicale l’andamento dai tassi di interesse a lungo termine. I dubbi sull’euro aumentarono il premio per il rischio e si ebbe una violenta inversione di tendenza degli spread, le economie periferiche rallentarono mentre la Germania – considerata un porto sicuro – beneficiò di un flusso di capitale, non accompagnato da un apprezzamento del cambio (che è fisso). Si arrivò al limite del collasso che venne evitato grazie all’intervento dalla Banca centrale europea e a politiche fiscali restrittive da parte dei paesi periferici. In Italia, l’austerità fiscale, introdotta dal governo Monti, si accompagnò a successive riforme del sistema pensionistico tra il 2009 e il 2011, completate dal ministro Fornero nel decreto “salva Italia”, che introdussero modifiche di importanza cruciale per la stabilizzazione, quali l’indicizzazione dei pagamenti pensionistici e dell’età di pensionamento alla lunghezza della vita attesa al momento di pensionamento.

Il risultato di queste politiche e di quelle successive attuate fino al 2018 è la stabilizzazione del rapporto debito/Pil attorno al 130 per cento. Un livello che mantiene l’Italia particolarmente esposta a shock politici e finanziari. Come è accaduto nell’estate del 2018. La proposta di “superamento della legge Fornero” può essere letta infatti come un nuovo segnale di un’attitudine politica verso lo spostamento sulle generazioni future del costo di non fare immediatamente i conti con la realtà. Una simile attitudine ha regolarmente posto la dinamica del debito/Pil su un sentiero espansivo, che ha il rischio, crescente con il livello del debito, di diventare esplosivo.